老年人进行基金定投,最需要关注的因素是基金投资股票的比例。

按照投资的生命周期理论,随着年龄增长,一个人的风险偏好水平应该是逐步下降的,即他的资产组合里配置股票的比率是要慢慢下滑的。最简单的计算股票配置比率的方式,是用(80-年龄)乘以1%来计算。比如一个60岁的老年人,他/她配置股票的比率应该是20%。

背后的原因是,随着人的年龄接近法定退休年龄,工资收入增速会下降、但生活支出尤其是医药医疗费用增速迅速上升,使得老年人投资一定要稳健可靠,否则一旦高风险投资失败,可能会出现入不敷出的窘境。因此,稳健增值是老年人投资的核心。

这样,当我们筛选适合老年人进行定投的基金时,需要考虑四个条件:

一是股票配置比率不能太高,要低于30%。否则,如果基金配置了过多的股票资产,一旦股票市场进入熊市,那么基金的净值就会出现比较大的回撤,不适合老年人进行投资。

二是基金的最大回撤要小于20%。虽然股票仓位低于30%已经限制了基金最大回撤的空间,却不排除有些基金虽然股票仓位低于30%但最大回撤依然较大的情形,比如,这类基金投资了很多的可转债,可转债也会在股市下跌时出现暴跌。因此,在筛选适合老年人进行定投的基金时,可以直接排除最大回撤大于20%的基金。

三是基金成立时间早于2014年。这样的基金已经至少经历了股票和债券的一轮牛熊市,这样对基金的评价具有足够长的时间。

四是基金规模大于5亿。基金规模太小的话,流动性可能稍显不足,影响基金的买入和卖出。

使用上述4个条件进行基金筛选, 结果筛选出满足条件的基金一共有137只,在这137只基金中,债券类基金数量最多,达到129只,占比达到94%,说明老年用户筛选定投基金时,可直接在债券类基金中进行挑选(参见图1).

需要说明的是,在129只债券型基金中,一级债基有27只、二级债基有36只、纯债基有66只。其中,一级债基是可以在股票市场打新的基金,二级债基是可以投资股票的基金并且股票配置比率不高于20%,纯债基是不投资股票、以配置债券为核心的基金。

老年人定投的首选基金有哪些?

要回答这个问题,需对上述137只基金进行综合评价,评价角度包括收益、回撤、收益风险比率等角度,最终精选出5只适合老年用户进行定投的基金(参见表1).

那么,根据上述名单进行定投,收益率真的会比较好吗?下面笔者来计算一下定投这5只基金的收益情况。

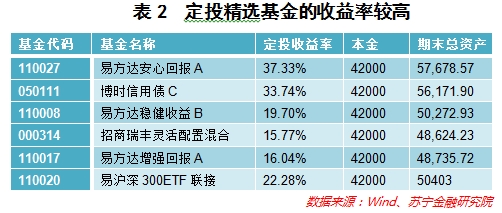

假设每月1日进行定投、每次投资金额为1000元,那么,从2014年1月开始定投,到2017年6月结束,整个定投期的收益率在15%至40%之间(参见表2).

作为对比,如果按照上述方式定投指数基金,比如定投一只沪深300的股票指数基金,那么整个定投期的收益率为22%(参见表2)。表面上看,定投沪深300的收益率要比定投部分精选基金的收益率高,但实际上五只精选基金的股票仓位很低、净值回撤很小,所以,在定投过程中带给用户的幸福指数也更高。

举个最简单的例子:

比如定投易方达稳健收益B和定投沪深300ETF联接基金,表面上看,定投沪深300ETF的收益率更高,但因为沪深300波动更大,所以在定投的过程中沪深300因为较大的回撤也会让用户更加痛苦,比如2015年6月至9月第一、二次股灾期间,定投沪深300的资产总值一下子缩水了22%,可能很多用户这时都会停止定投,但后面的市场走势表明股灾期间停止定投是很不明智的事情,而定投易方达稳健收益B却不会让用户痛苦,因为定投的资产总值基本没有出现明显的缩水(参见图2).

所以,对老年用户来说,定投债券型基金尤其是二级债基是最好的,不仅定投的收益率较高,而且因为二级债基的股票仓位上限是20%,导致基金净值也不会出现较大的回撤,总体上来看定投这类基金的心理感受比定投股票基金那种上下大幅波动来的更好。

如此,老年用户如想稳健投资,不妨就从定投精选的偏债型基金开始,让自己的资产走上保值增值的道路!

- 称呼:

- 验证码:

-

- 内容:

放量上涨后 哪些股将井喷爆发?

昨日的盘面丝毫没有受涨价龙头股——方大炭素停牌的影响,反而将涨价概念行情更加进行的如火如荼,同时..